Itt az újabb világméretű botrány – Mit manipulálnak még?

A

Libor, a devizaárfolyamok és a jelzálogpiaci manipulációk után egy

újabb világméretű pénzügyi botrány rengetheti meg a pénzintézeteket: a

jelek szerint manipulálhatják az arany árfolyamát is. A londoni fixing

benchmarkok az arany derivatív pénzügyi termékeinek árazásában

számítanak viszonyítási alapnak, ezeket manipulálhatták a piacokon. Az

egyik brit pénzügyi felügyelet, az FCA, és az amerikai határidős piaci

felügyelet is vizsgálódik az ügyben. A piacmozgató amerikai makroadatok

idő előtti kiszivárgására utaló jelek is meglátszanak a grafikonokon,

az FBI erről készített jelentése is meglepő eredményekkel záródott.

Sőt, a fontos adatokat a New York Post szerint már a kormányzati

hivatalokban, a közzétételük előtt is meghamisítják. A

Libor, a devizaárfolyamok és a jelzálogpiaci manipulációk után egy

újabb világméretű pénzügyi botrány rengetheti meg a pénzintézeteket: a

jelek szerint manipulálhatják az arany árfolyamát is. A londoni fixing

benchmarkok az arany derivatív pénzügyi termékeinek árazásában

számítanak viszonyítási alapnak, ezeket manipulálhatták a piacokon. Az

egyik brit pénzügyi felügyelet, az FCA, és az amerikai határidős piaci

felügyelet is vizsgálódik az ügyben. A piacmozgató amerikai makroadatok

idő előtti kiszivárgására utaló jelek is meglátszanak a grafikonokon,

az FBI erről készített jelentése is meglepő eredményekkel záródott.

Sőt, a fontos adatokat a New York Post szerint már a kormányzati

hivatalokban, a közzétételük előtt is meghamisítják.

Fekete lyuk a fekete dobozokon

Amerikában

az FBI hónapokkal ezelőtt, már augusztusban közölte, hogy hatalmas

lyukakat fedezett fel azon a rendszeren, amely a piacmozgató gazdasági

adatok idő előtti kiszivárgását hivatott megakadályozni. Ennek ellenére

továbbra is úgy tűnik, hogy nem tettek érdemi lépéseket a szabályozók

az adatok kiszivárgása ellen.

Mi is az a fekete doboz?

Az

Egyesült Államokban a fontos makroadatokat közlő minisztériumok egy

úgynevezett fekete doboz használatát írják elő abból a célból, hogy a

szenzitív információk csak akkor kerüljenek nyilvánosságra, amikor

lejár a kiküldésükre vonatkozó tilalom. Ezek a fekete dobozok

összeköttetésben állnak egyrészt az adatokat küldő helyi

számítógépekkel és az internetre is kapcsolódnak. Egyfajta adatgátként

szolgálnak, amelyen a zsilip csak egy előre meghatározott időpontban

nyílhat ki. A fekete dobozok a minisztériumokban egy külön erre a célra

kialakított szobában kerülnek elhelyezésre, ahova a médiavállalatok

tudósítói csak papírt és tollat vihetnek be (fémdetektoros ellenőrzésen

is átesnek). Fél óra áll rendelkezésükre ezután, hogy cikket, vagy

jelentést írjanak arról az adatról, amelyet csak az embargó után

közölhetnek.

Az

FBI arra figyelt fel, hogy néhány másodperccel a friss adatok publikus

megjelenése előtt már több esetben heves árfolyammozgás következett be

a piacokon. Ez az FBI szerint arra utal, hogy az információk röviddel

az embargó lejárta előtt kiszivárognak, vagyis egyes kereskedők

bennfentes információkhoz jutnak. A sok esetben csak néhány másodperces

előny kevésnek tűnhet, azonban a kereskedési robotoknak éppen elég

arra, hogy az adat alapján pozíciót nyissanak vagy zárjanak. A hatóság

ezért vizsgálatot indított az ügyben azzal a céllal, hogy felderítsék:

miként kerülhetik meg az adatokat továbbító médiavállalatok a

biztonsági eszközöket.

Így kerülik meg a szigorú szabályokat

Az

FBI vizsgálatának előzménye, hogy a Bloomberg 2012 májusában

telepítette a kormányzat által rendelkezésükre bocsátott új fekete

dobozokat az Amerikai Kereskedelmi Minisztériumban, amelyek a korábbinál

gyorsabb adatközlést tesznek lehetővé. A kormányzat által

finanszírozott belső tesztjei során azonban a hírügynökség úgy találta,

hogy több módon is át lehet verni az új eszközöket, ezt jelentették a

hatóságoknak, és nem is kezdték el használni az új eszközöket.

A

nyomozás döbbenetes eredménnyel zárult, az erről készült tanulmányban a

fekete dobozok megkerülésének több módjára is fény derült. Az

adatközlők először is egyszerűen ki tudják kapcsolni a fekete

dobozokat, ha éppen nem állnak megfigyelés alatt. Másodszor fű alatt is

kicsempészhetik az adatokat úgy, hogy egy tikos vezeték nélküli

hálózatot, kábelt, vagy akár csak egy telefonvonalat használnak, ami

megkerüli a fekete dobozt. Ugyanakkor bár konkrét szabályszegésről nem

esik szó a tanulmányban, az FBI szerint ezek a módszerek valószínűleg

jelenleg is használatban állnak.

A hivatalos adatokat is meghamisíthatták

A

2012-es elnökválasztás idején ősszel meghamisították a

munkanélküliségi adatokat az Egyesült Államokban – írta a New York Post

egy bennfentestől szerzett információkra hivatkozva szerdán. A

hivatalos jelentés szerint akkor az augusztusi 8,1 százalékról 7,8

százalékra csökkent a munkanélküliségi ráta, a lap forrása szerint

azonban az adatokat manipulálták. A Munkaügyi Minisztérium által

meghatározott szabályok szerint a népszámlálási hivatalnak a

kiválasztott háztartások 90 százalékát kellett volna megkérdeznie,

azonban ezt az arányt nem sikerült elérni, ezért hamis adatokkal

pótolták a hiányt. A hivatal cáfolta a híreket, szerintük nem volt

széleskörű statisztikai csalás Amerikában.

Meglátszik a chartokon az adatszivárgás

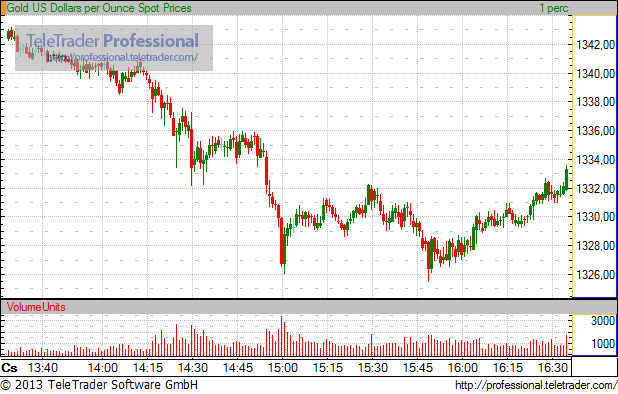

Legutóbb

október 22-én, a fontos amerikai munakerőpiaci adatok publikálása

előtt volt látható adatszivárgásra utaló gyanús kereskedési tevékenység

az arany piacán. Akkor a vártnál kedvezőtlenebb adatok láttak

napvilágot az Egyesült Államokban, a foglalkoztatottak száma a várt 185

ezer helyett 148 ezerrel nőtt, a munkanélküliség pedig – a

munkaerőpiacot tömegével elhagyók miatt – 7,2 százalékra csökkent.

A

hírre az arany iránt megugrott a kereslet, mivel az adat fényében a

kereskedők arra számítottak, hogy nagyobb az esélye, hogy a Fed akár

tavaszig is teljes ütemmel fenntartja az eszközvásárlási programját.

Azonban ahogyan az alábbi grafikonon is látszik, már 10 perccel a

makroadat megjelenése előtt elkezdték nagy tételben vásárolni a

nemesfémet, feljebb tolva ezzel az árfolyamát. Ezután a makroadat

nyilvánossá válásakor további körülbelül 10 dollárral drágult a

nemesfém, a 10 perccel korábban vásárlók profitját hízlalva.

A

zerohedge.com is gyakran foglalkozik azzal a témával, hogy a fontos

amerikai makroadatok előtti percekben és másodpercekben gyanús

kereskedési tevékenység folyik. Sokszor úgy tűnik, hogy az algoritmus

alapján kereskedő robotok már a publikus információk megjelenése előtt

“megrángatják” az árfolyamokat.

A

zerohedge.com is gyakran foglalkozik azzal a témával, hogy a fontos

amerikai makroadatok előtti percekben és másodpercekben gyanús

kereskedési tevékenység folyik. Sokszor úgy tűnik, hogy az algoritmus

alapján kereskedő robotok már a publikus információk megjelenése előtt

“megrángatják” az árfolyamokat.

Az

amerikai non-farm adat előtti piacmozgatás egyik régebbi példája az az

augusztus 2-ai eset, amikor a 10 és 30 éves amerikai állampapírok

hozamának különbségére köthető határidős ügyleteket kezdtek el nagy

tételben venni “valakik vagy valamik” (kereskedési robotok) 3

másodperccel a munkaügyi minisztérium legfontosabb munkapiaci

adatközlése előtt. Június 7-én is hasonló eset történt, akkor 4,85

másodperccel a non-farm adat közlése előtt volt megfigyelhető a gyanús

kereskedési tevékenység.

Mi az a high frequency trading?

A

high frequency trading (HFT) olyan számítógépes kereskedést jelent,

amely során programozott számítógépek emberi beavatkozás nélkül

automatikusan kötnek ügyleteket, helyeznek el-, és törölnek megbízásokat

óriási adathalmok feldolgozása alapján. Villámkereskedőknek azért

hívják a robotokat, mert a felvett pozíciókat sokszor a másodperc

töredéke alatt le is zárják. Egy-egy ügyleten elért nyereségük minimális

(tipikusan részvényenként kevesebb mint 1 cent), és a jó ügyletek

száma alig haladja meg a rosszakat, azonban olyan volumenben

kereskednek, hogy a tőkéhez viszonyítva így is komoly profitokat

érhetnek el. Bár a HFT 5 éve még szinte ismeretlen fogalom volt,

napjainkban egyes piacokon a forgalom akár felét is adhatják.

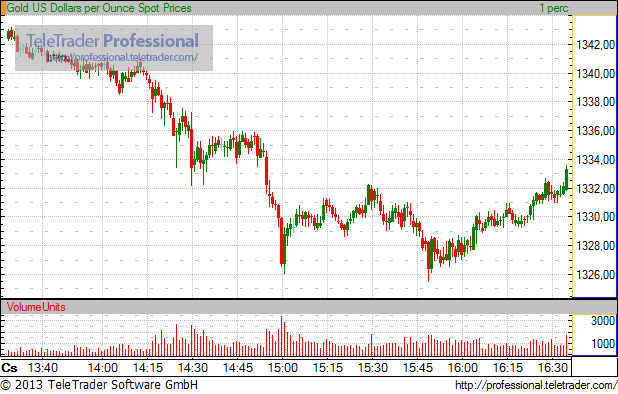

Az arany benchmarkot is manipulálhatják

A

grafikonok alapján, és az FBI véleménye szerint is elképzelhető tehát,

hogy a piacmozgató adatokat bennfentesek már előbb megkapják, de nem

csak az adatközlések előtti időszakokban viselkednek furcsán az

árfolyamok. Az aranyhoz kapcsolódó derivatív ügyleteknél (opciók,

határidős ügyletek) benchmarkként szolgáló londoni fixing árfolyamot is

több esetben gyanús kereskedési megbízásokkal manipulálhatták, erre

ezen a héten szerdán, október 11-én és szeptember 12-én is sor

kerülhetett.

A londoni arany fixing benchmark

Londoni

idő szerint minden munkanapon magyar idő szerint 10:30-kor és

15:00-kor számítják a derivatív ügyleteknél viszonyítási alapul

szolgáló London AM és PM fix árfolyamokat. Ezt 5 pénzintézet számítja

ki az arany aktuális (spot) árfolyamát, és az ügyfeleik (legtöbb

esetben limit áras) megbízásait figyelembe véve. Az öt bank mindegyike

tagja a London Bullion Market szövetségnek. Ezek a Scotia-Mocatta, a

Barclays Capital, a Deutsche Bank, az HSBC és a Societe Generale.

Egy-egy

hatalmas értékű eladási megbízással bénították meg az arany piacát a

fent említett három napon közvetlenül a London fixing benchmarkok

számítása előtt. Szerdán például helyi idő szerint 12 óra 26 perc, 40

másodperckor 2000 határidős eladási ügyletre adtak be megbízást,

amelynek következtében 20 másodpercre leállt a kereskedés a decemberi

szállítású határidős aranykontraktusokban. Ennek következtében

körülbelül 10 dollárt esett a sárga nemesfém árfolyama úgy, hogy ezt

semmilyen makroadat vagy hír nem indokolná. A benchmark így 12 óra 30

perckor 10 dollárral alacsonyabb szintre került, mint ha nem adták volna

be a hatalmas megbízást. Ha ezt a 10 dolláros mozgást az arany ellen

fogadva más termékekkel megjátszották a megbízás beadói, akkor nagy

profitot tehettek zsebre.

Az október 11-ei és szeptember 12-ei esetben a délutáni (London PM) fixet mozdította el egy ehhez hasonló gigaeladás.

Ilyen

piacmozgató megbízásoknál egy automatikus mechanizmus 5-20 másodpercig

tartó szünetet generál a kereskedésben, ezen idő alatt van lehetősége a

piacnak összeszednie magát, ami azt jelenti, hogy újra likviddé

válhat. A gigantikus eladási megbízás ugyanis felszívja az összes

vételi ajánlatot. Ezt a szünetet az úgynevezett circuit braker

automatikus kereskedés-felfüggesztő rendszer rendeli el, amelyet a flash

crash-hez hasonló esetek megfékezésére vezettek be például a CME

csoport kereskedési rendszerében. A szünet alatt egy tájékoztató jellegű

nyitóárat (Indicative Opening Price) közöl a tőzsde, ezt alapul véve

adhatnak be új vételi megbízásokat a vevők. Erre azért van szükség, mert

máskülönben az egyre alacsonyabb szintekre beállított stop megbízások

dominó szerűen bekapcsolva mélybe ránthatnák az árfolyamokat, pánikot

okozva ezzel, és egy-egy termék vagy részvény durván leértékelődhetne.

Ilyen

piacmozgató megbízásoknál egy automatikus mechanizmus 5-20 másodpercig

tartó szünetet generál a kereskedésben, ezen idő alatt van lehetősége a

piacnak összeszednie magát, ami azt jelenti, hogy újra likviddé

válhat. A gigantikus eladási megbízás ugyanis felszívja az összes

vételi ajánlatot. Ezt a szünetet az úgynevezett circuit braker

automatikus kereskedés-felfüggesztő rendszer rendeli el, amelyet a flash

crash-hez hasonló esetek megfékezésére vezettek be például a CME

csoport kereskedési rendszerében. A szünet alatt egy tájékoztató jellegű

nyitóárat (Indicative Opening Price) közöl a tőzsde, ezt alapul véve

adhatnak be új vételi megbízásokat a vevők. Erre azért van szükség, mert

máskülönben az egyre alacsonyabb szintekre beállított stop megbízások

dominó szerűen bekapcsolva mélybe ránthatnák az árfolyamokat, pánikot

okozva ezzel, és egy-egy termék vagy részvény durván leértékelődhetne.

A szabályozók már vizsgálódnak az ügyben

A

devizapiaci, kamatláb és jelzálogpiaci botrányok után a szabályozók

már az arany piacának esetleges manipulációját is vizsgálják. Az egyik

brit pénzügyi felügyelő hatóság, az FCA (Financial Conduct Authority)

előzetes nyomozást indított az aranypiaci benchmarkok manipulációja

kapcsán – értesült a Bloomberg egy meg nem nevezett forrásból a héten. A

Wall Street Journal értesülése szerint pedig az amerikai határidős

piaci felügyelete (CFTC) is fontolóra vette hasonló vizsgálat

elindítását.

(portfolio )

Nincsenek megjegyzések:

Megjegyzés küldése