Egy

közel félmilliárd dolláros alap január végén jár le, a terméket

kibocsátó China Credit Trust vagyonkezelő tröszt azonban aligha tudja

kifizetni a befektetőket. Ugyanis a magas hozamok ígéretével

összeharácsolt pénzt egy csődközeli állapotba került kínai

bányászvállalat kapta hitelként. A terméket a világ legnagyobb

bankjának, az ICBC banknak a fiókjaiban értékesítették, a gigászi

pénzintézet azonban egy fillért sem hajlandó fizetni a pórul járt

befektetőknek. A kínai kormányzat eközben már arról tárgyal, hogyan

lehetne megmenteni a befektetőket, és elkerülni a hivatalos kínai

bankrendszer mellett fokozatosan felépült árnyékbankrendszer totális

összeomlását.

Hárítja a felelősséget a világ legnagyobb bankja

A kínai ICBC bank (Industrial and Commercial Bank of China), amely jelenleg eszközei alapján a világ legnagyobb bankjának számít, bedőlt hitelek miatt néz farkasszemet a befektetőkkel. A bank részvényeinek árfolyama múlt héten érzékenyen reagált a hírre, hogy a pénzintézet nem akarja vállalni a pénzügyi felelősséget egy fiókhálózatán keresztül hirdetett és értékesített befektetési eszközért.

A bank a China Credit Trust vagyonkezelő tröszt "2010 China Credit / Credit Equals Gold 1 Collective Trust Product" névre keresztelt termékét értékesítette, amely a hónap végén, január 31-én jár le. Most azonban úgy tűnik, hogy a befektetők nem látják viszont pénzüket, vagy legalább is nem a teljes befektetett összeget.

Hárítja a felelősséget a világ legnagyobb bankja

A kínai ICBC bank (Industrial and Commercial Bank of China), amely jelenleg eszközei alapján a világ legnagyobb bankjának számít, bedőlt hitelek miatt néz farkasszemet a befektetőkkel. A bank részvényeinek árfolyama múlt héten érzékenyen reagált a hírre, hogy a pénzintézet nem akarja vállalni a pénzügyi felelősséget egy fiókhálózatán keresztül hirdetett és értékesített befektetési eszközért.

A bank a China Credit Trust vagyonkezelő tröszt "2010 China Credit / Credit Equals Gold 1 Collective Trust Product" névre keresztelt termékét értékesítette, amely a hónap végén, január 31-én jár le. Most azonban úgy tűnik, hogy a befektetők nem látják viszont pénzüket, vagy legalább is nem a teljes befektetett összeget.

A hitelezés egyik típusáról van szó

Az úgynevezett WMP-ket (wealth management product - vagyonkezelési termék) egyes kínai vagyonkezelő trösztök arra használják, hogy vonzó hozamok ígéretével gyűjtsenek forrást, amelyet aztán hitelként továbbadnak. A szóban forgó esetben a China Credit Trust az ICBC-n keresztül összegyűjtött 3 milliárd jüant (közel 500 millió dollárt) egy tőzsdén nem jegyzett szénbányászattal foglalkozó óriásvállaltnak, a Shanxi Zhenfu Energy Groupnak adta tovább hitelként.

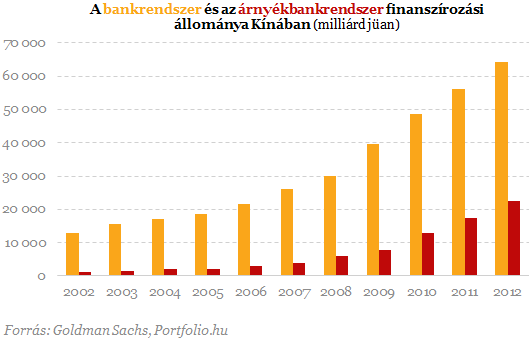

2013.07.04 06:30 A pánik háttere: baljós árnyékvilág nőtt a bankrendszer fejére

A Zhenfu elnökét, Wang Ping Yant, azonban 2012 májusában pénzintézeti engedély nélküli betétgyűjtésért letartóztatták, és nyomozást indítottak a bányászcégnél. Mint kiderült, a vállalat összesen 2,9 milliárd jüannyi magas kamatú hitelt vett fel, ezzel 5,9 milliárd jüanra duzzadt a cég kötelezettségeinek összege. A vállalat a bányászipar visszaesése és a szén árfolyamának zuhanása miatt csődközeli állapotba került, így veszélybe került a China Credit Trusttól (becslések szerint körülbelül 12 százalékos kamattal) felvett hitel visszafizetése. Nem egyedi esetről van szó, de jelenleg az egyik legnagyobbról: hasonló termékek miatt már más bankok és vagyonkezelő trösztök is bajba kerültek.

A veszteségek rendezéséről már folynak a tárgyalások

Az ICBC elnöke, Jiang Jianging CNBC-nek tett nyilatkozatában arról beszélt, hogy a bank nem kompenzálja a befektetőket a veszteségekért. Pedig csütörtökön még arról írt a nemzetközi sajtó, hogy a Shanxi tartományi kormány (ahol a terméket kibocsátó tröszt működik) a várható veszteség felét, az ICBC és a China Credit Trust 25-25 százalékát állná, a kínai kormányzat pedig az árnyékbankrendszer összeomlását megakadályozó lépésekről tárgyal. Félő ugyanis, hogy a sorra lejáró árnyékbanki hitelezésre használt termékek megrengetik a kínai pénzügyi rendszert. Ha ez bekövetkezik, akkor a világgazdaság növekedési motorjaként szolgáló országon túl a nemzetközi piacokon is pánik söpörhet végig.

Szerdán arról is szó esett, hogy esetleg új befektetőktől gyűjtött pénzből fizetik ki a lejáró tartozást, csütörtökön pedig a China Business News tudósított arról, hogy a vagyonkezelő tröszt egy meg nevezett biztosítóval tárgyal a bányászcég csődje elleni biztosítás megvásárlásáról.

A szabályozók arra hívják fel a figyelmet, hogy a befektetőknek a nagy hozamokat ígérő termékeknél vállalniuk kell a magasabb kockázatot is, különösen, ha a termékért garanciát nem vállal azt kibocsátó alap vagy bank. Bár a bankok jellemzően jogilag nem kötelesek garanciát vállalni a fiókjaikon keresztül eladott termékekre, a bankokba vetett bizalmat rombolja, ha nem térítik meg a veszteségeket. A korábbi évek bevett gyakorlata az volt, hogy ilyen esetekben a kormányzat megmentette a csődközeli állapotba került cégeket, de kérdéses, hogy még meddig tehetik ezt meg, és hogy egyáltalán meddig akarják megtenni.

A túlzott hitelezés visszafogásának egyik eszközét drasztikus lépéssel tesztelte tavaly júliusban (és később decemberben) a kínai jegybank, a pénzcsapok elzárásával likviditási válságot okozott a bankoknál. A repópiaci hozamok megemelkedtek, a 3 hónapos kínai bankközi kamatláb (SHIBOR) június 21-én 10% közelébe ugrott. Voltak olyan bankok, amelyek ideiglenesen fel is függesztették a hitelezést egyes fiókjaikban.

Vállalati kötvényfinanszírozás (a nyugatihoz hasonló)

Megbízotti (entrusted) hitelezés: vállalatok közötti hitelezés bankok részvételével úgy, hogy ezek a követelések nem kerülnek be a bankok mérlegébe, a bankok viszont jutalékbevételt kapnak érte

"Trust" hitelek: befektetési társaságok által végzett finanszírozás az általuk összegyűjtött forrásokból

Informális (magánszemélyek és vállalatok közötti rejtett) hitelezés

Vagyonkezelők közreműködésével végzett értékpapírosítás

Maguk a bankok is végeznek "árnyékbanki" finanszírozást. Ennek technikája: a szabályozói korlátozások elkerülése érdekében "A" bank garanciát nyújt "B" bank hiteleire, utóbbi pedig ezeket nem ügyfélhitelként, hanem bankközi hitelként könyveli el. A Morgan Stanley becslése szerint e hitelek összege 2012 végén elérte a 14 000 milliárd jüant, ami a kínai GDP közel 26%-a. Összességében az árnyékbanki finanszírozás és az így "elrejtett" bankhitelek az elmúlt 12 hónap kínai hitelnövekményének közel felét adhatták.

A hivatalos hitelezés eközben sem állt le

Az árnyékbanki hitelezés mellett a hivatalos banki hitelezés sem torpant meg idén annak ellenére, hogy a kínai szabályozói reformok egyik fontos célja a gazdaság fenntartható növekedési pályára állítása (a mértéktelen hitelezés visszafogása). A négy legnagyobb, állami kézben lévő kínai bank január 20-áig összesen 440 milliárd jüant (72,7 milliárd dollárt) hitelezett, ami közel másfélszerese az egy évvel ezelőttinek. A négy nagybank helyezi ki az ország hiteleinek durván a harmadát. Igaz, a kínai jegybank által mért aggregált finanszírozás decemberben 1230 milliárd jüanra (közel 204 milliárd dollár) esett vissza, ami az egy évvel korábbi 1630 milliárd jüanhoz képest jelentős csökkenésnek számít.

Decemberhez képest pesszimistábbak a kínai feldolgozóipari vállalatok, az HSBC feldolgozóipari beszerzési menedzser indexének értéke 50,5 pontról 49,6 pontra esett vissza januárban, ami elemzők szerint arra utalhat, hogy ez első negyedévben is relatív gyengén teljesíthet a gazdaság. A hitelek fűtötte gazdaság lassulássa már tegnap is aggodalmakat okozott a világpiacokon, a vezető amerikai indexek 1 százalék körüli mínuszban zártak, és a félelem index (VIX) is több mint 10 százalékkal emelkedett. Pedig még csak aggasztó jelekről és várakozásokról lehet hallani, ha valóban bekövetkezik az árnyékvilág összeroppanása, az szinte beláthatatlan következményekkel jár majd.

Portfolio

Kevés a pénz az európai nagybankoknál

Tőkehiánnyal küzd a 60 legnagyobb európai bank, az OECD tanulmánya szerint 84 milliárd euró feltőkésítésre lesz szükségük.

A

Gazdasági Együttműködési és Fejlesztési Szervezet (OECD) a német

WirtschaftsWoche hetilap által megszellőztetett tanulmánya szerint az

európai nagybankok mérlegvizsgálatából az derül ki, hogy hatvan

hitelintézet mintegy 84 milliárd eurós tőkehiánnyal küzd. A legrosszabb a

helyzet a francia Crédit Agricole-nál, ahol az alulfinanszírozás 31,5

milliárd eurót tesz ki, de a Deutsche Bank sem örülhet a 19 milliárdos

tőkehiánynak, míg a harmadik helyen a Commerzbank áll 7,7 milliárdos

lyukkal. A jelentés szerzői abból indulnak ki, hogy az Európai Központi

Bank (ECB) is hasonló nagyságrendű tőkehiányt állapít majd meg, amikor

az év során átvilágítja a 128 európai pénzintézetet és elvégzi a

stressztesztjüket, vagyis a sokktűrő képességüket vizsgálja, mielőtt

átveszi felügyeletüket. Jeroen Dijsselbloem holland pénzügyminiszter, az

eurócsoport elnöke a davosi Világgazdasági Fórumon azt mondta, reméli,

hogy az ECB vizsgálatának kellemetlen hírei is lesznek, mert az

hitelességét bizonyítja majd.

A

kérdés persze a módszertan, az elmúlt napokban már megjelent egy

német−amerikai közös tanulmány is (Napi Gazdaság, január 21.), amely

ugyan nagyságrenddel nagyobb tőkehiányt mutatott ki, de szerzői

elismerték, hogy szigorúbb követelményekkel végezték modelljüket, mint

ami az ECB várható állapotfelmérését jellemzi majd. Az európai bankok

korábbi két alkalommal elvégzett stressztesztje túlságosan is elnézőnek

bizonyult, senki nem vonja kétségbe, hogy indokolt a szigorúbb eljárás,

például a rossz hitelkihelyezések megítélésében.

A

Commerzbank nem kívánta kommentálni a német lap értesülését, a Deutsche

Bank csupán a tavalyi utolsó negyedév múlt héten közzétett adataira

utalt, amely meglepetésre milliárdos hiányt mutatott ki, ugyanakkor

kiemelte, hogy a bank sajáttőke-aránya 9,7 százalékra emelkedett, a

tőkeáttételi mutatója pedig 3,1 százalék.

Az

OECD 34 tagállama február közepén tárgyalja meg a tanulmányt. Michel

Barnier, az Európai Bizottság belső piacért felelős tagja nem vár drámai

meglepetést az ECB átvilágításától, szerinte az európai bankok

tőkeellátottsága éppen olyan jó, mint az amerikai hitelintézeteké.

Napi Gazdaság

Nincsenek megjegyzések:

Megjegyzés küldése